Ağustos 2018’de başlayan ekonomik krizin başlangıcından beri yaklaşık 4 ay geçmiş durumda. Tüm ekonomik krizlerde olduğu gibi, mevcut dengenin (ki bu denge ideal olmayabilir.) sürdürülemez hale geldiği anda sistem, farklı bir noktada yeni denge noktasını bulmak üzere hareket eder. Ekonomi politikasının araçları ise bu dengenin arzu edilir yerde oluşmasını sağlamak üzerine kullanılır. Uygulanan politikaların krizden çıkışı sağlayıp sağlayamayacağının analizini yapmadan önce, krizin nedenlerini hep beraber hatırlayalım.

-

Türkiye’nin (ve reel sektörün) global rekabetçilik liginde gerilemesi

-

İç pazar büyümesine odaklı ekonomi politikaları

-

Büyük kamu-özel sektör ortak projelerinin getirdiği ekonomik dışsallık etkisi

-

Düşük prodüktiviteye dayanan özel sektör yatırımları ve büyüme stratejisi

-

Rant ekonomisinin yaygınlığı

-

Finansal sektörün “zayıf” kredi politikaları

-

ABD’de genişlemeci para politikalarının sona eriyor olması

-

Para politikası yöntemlerinin kullanımında geç kalınması

-

Artan iç siyaset riskleri, sık seçim/referandum takviminin getirdiği popülist politikalar

-

ABD ve AB Ülkeleri ile gerginleşen ilişkiler

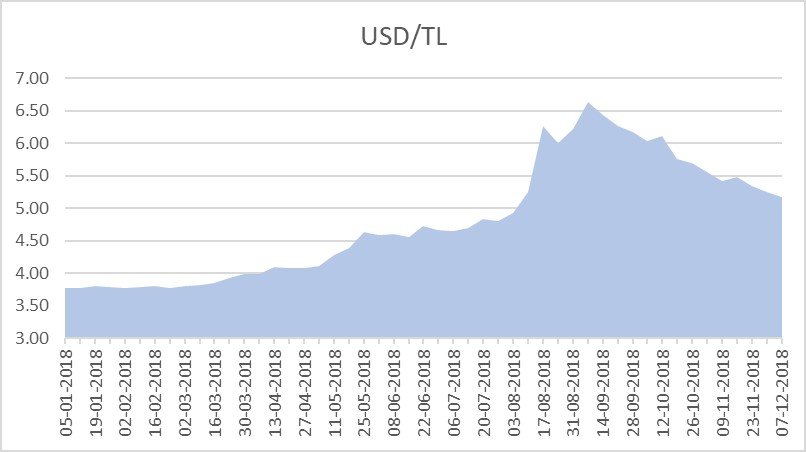

Ağustos 2018 sonrası atılan çok sayıda adımın iki tanesi hariç hiçbirinin temel faydası görülememiştir. TCMB’nin doğrudan doğru faiz silahını kullanabilmesi (13 Eylül 2018, 625 baz puan artış) ile ABD ve AB ülkeleri (başta Almanya) ile yaşanan yumuşama (ya da diplomasi dili ile rapproachment) on faktörden ikisini masadan bir süreliğine kaldırabilmiştir.

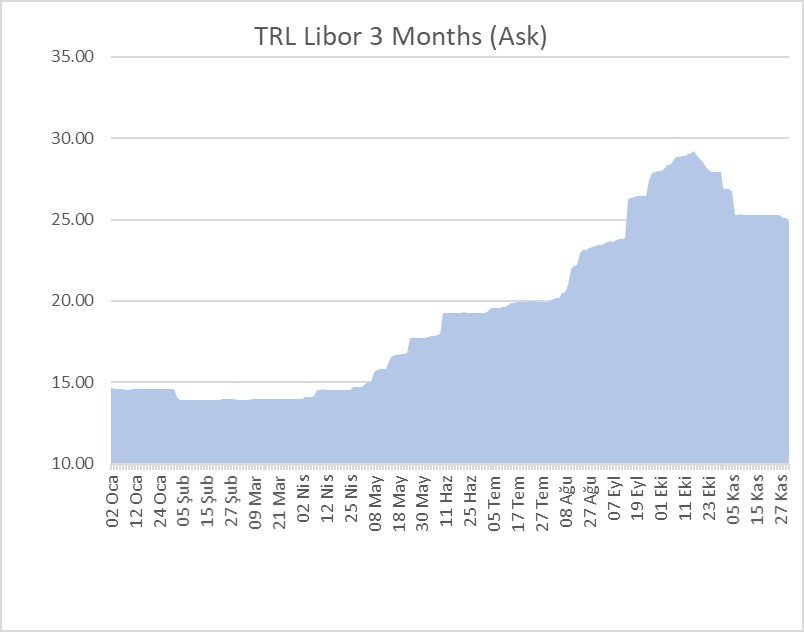

Merkez Bankası’nın elinin 13 Eylül 2018 tarihinde 625 baz puan artış yapması için serbest bırakılması geç bir karardır. Önceki yazılarımda da belirttiğim üzere 2017 son çeyreğinde ve 2018 yılının ilk yarısında kademe kademe yapılacak toplam 350-400 puanlık faiz artışları; gelen krizin etkisini önemli ölçüde azaltmış olacaktı. Daha da önemlisi bu politika uygulanmış olsa idi, kur sepeti artışı daha düşük düzeyde gerçekleşmiş olacak, kur ve faiz volatilitesi bu kadar yüksek olmayacak ve piyasa faizi ile kredi faizleri arasındaki makas bu kadar açılmayacak idi. Reel sektörün finansman maliyetlerini dizginlemek için fazlası ile düşük tutulmuş olan TL faizlerinin etkisi reel sektör üzerinde daha sonra yıkıcı bir etkiye sahip olmuştur.

2013 yılından beri reel sektörde belli başlı isimlerin, ekonomi yönetimine yönelik düşük TL faiz lobiciliği yapmış olması, reel sektörün (TÜSİAD gibi az sayıda örnek hariç olmak üzere) ekonominin işleyişini tam olarak kavrayamadığını gösteren güzel bir örnektir.

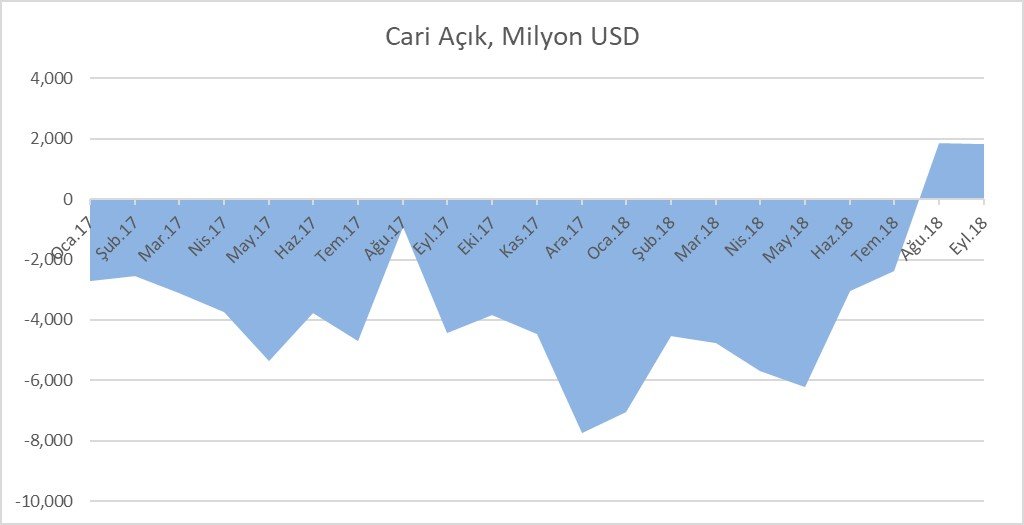

Ekonomik kriz kendi dinamikleri ile diğer parametreleri de çözmeye başlamıştır. İç talebin daralması ile cari açık daralmaya başlamıştır.

Krizin bir diğer etkisi de özellikle rant ekonomisinde baş rolü oynayan inşaat sektöründeki ani duruştur. İnşaat sektörü iyi planlandığı ve yönlendirildiği zaman yapı stoku gibi çok önemli bir servet bileşeninin değerini yükseltir, sanayi ve hizmet sektörlerine verimlilik anlamında katkıda bulunur. Türkiye’de inşaat sektörü son yıllarda, istisnalar hariç olmak üzere, verimlilik artışı sağlamak yerine önemli bir ekonomik dışsallık nedeni olmuş, plansız yapılan inşaatlar ile hem büyük şehirler ekonomik ve idari olarak yönetilemez hale gelmiş hem de büyüyen şehirlerin yarattığı sorunları çözmek için pahalı mega projelere ihtiyaç duyulmuştur. Bu projeler de finansman ve yönetim şekli ile ilave ekonomik dışsallığa neden olmuştur.

Ekonomik kriz, inşaat sektörünün yanlış yönde büyümesinin önü kestiği gibi, mega projelerinin de rafa kalkmasına yol açmıştır. Her ekonomik krizin eğitici ve öğretici bir yönü vardır.

Bankacılık sektörü ise kredi portföylerindeki bozulmanın hangi noktaya ulaştığını en nihayetinde fark etti ki, bozulan bilançolarını toparlamak için tepkisel bir kredi tayınlamasına (credit rationing) başladı.

Bu kadar sert basılan fren ile beraber özel sektörün üzerine binen kur ve faiz yükleri birleşti, bu faktörlerin üzerine iç talep yetersizliği ile maliyet baskısı da ilave oldu. ÜFE-TÜFE makasının halen açık olması maliyet baskısının özel sektör üzerindeki etkisini ne bir şekilde ortaya koymaktadır.

Daha da önemlisi bankalar bu dönemde net faiz makasını açarak, nominal ve reel anlamda sorunlu kredilerin maliyetlerini canlı kredilerinin üzerine yerleştirmeye başladı. Yani diğer bir deyişle batan kredilerin maliyeti, sağlıklı kredilere yansımış oldu. Bu eğilim, kaynak dağılımında sorunlara yol açacağı gibi, sorunlu kredilerin bahsi geçen ikincil etkisi reel sektörde başka sorunlara kısa ve orta vadede yol açacaktır.

Aynı zamanda kredi artışındaki yavaşlama ise reel sektörün üzerine başka bir yük getirmektedir. Türkiye gibi ülkelerde yüksek kaldıraç kullanması yaygındır. Diğer bir deyiş ile kredilerin önemli bir bölümü reel sektörün bilançoları içinde sermayeleşmiş konumdadır. Sermayeleşmiş olan bu kredilerin üzerine gelen ek kur farkı ve faiz yükü, yeni kredi kullanımı talebi doğurmasına rağmen sistemdeki krediler bu talebe uygun bir şekilde büyüyememektedir.

Bunun iki nedeni vardır: İlki bankaların kredi politikalarında aşırı temkinli bir pozisyon almış olması (eskisine tezat ile), ikincisi de bu ilave talebi karşılayacak yeterli fon olmamasıdır. Ekonomi yönetiminin her türlü “telkin ve ricalarına” rağmen kredi faizleri düşüyorsa, reel sektörün bu ölçüde fon talebinde bulunduğu bir ekonomide toplam kredi stokunun artmasını beklememiz gerekirdi. Ekonomik kriz, özet ile arkasında önemli enkaz bırakmıştır. Ancak bu zararın hafifletilmesi için alınan önlemler de başka riskler oluşturmaktadır.

Ekonomi giderek serbest piyasa koşullarından uzaklaşıyor.

Ekonominin serbest piyasa koşullarından uzaklaştığının ilk önemli göstergesi dövizle yapılan sözleşmelere getirilen sınırlamadır. Bu sınırlamalar türlü değişikler ile son üç ayda önemli ölçüde şekil değiştirmiş ve ilk metinden önemli ölçüde uzaklaşmıştır. Ancak buradaki temel sorun tarafların, sözleşme serbestliği prensibine devletin müdahil olmasıdır. Örneğin bu tür sözleşmelerin tarafları olan perakendeciler ve AVM yatırımcıları arasındaki ilişki bu düzenlemeler ile daha da karmaşık hale gelmiş ve hatta taraflar arasında müzakere ile belirlenen kur düzeylerinin kiracılara sağlamış olduğu avantaj (Pek çok AVM yatırımcısı dövizle kiralamış olduğu taşınmazlara kur indirimi yapmakta idi.) kamunun emredici düzenlemeleri ile ortadan kalkmıştır. Devlet kur riskini perakendeciler üzerinden alarak, AVM yatırımcıları üzerine (bankalara olan orta/uzun vadeli riskleri nedeni ile) bir nevi süpürmüştür. Ekonomi yönetimi dolarizasyonu özel sözleşme hukukuna müdahale ederek engellemeye çalışmak yerine, TL’yi güçlendirerek yapması gerekirdi.

Bir diğer konu ise konkordato düzenlemesidir. Bilindiği üzere bu düzenleme daha önce oldukça kötü kullanılan iflas ertelemesi yerine işlevsiz olan konkordato uygulamasının içeriği değiştirilerek getirilmiştir. Konkordato sisteminin uygulanmasının sonuçları ne yazık ki iflas erteleme müessesi ile aynı sonucu vermiştir. Bu düzenlemede, geçici konkordato kararının kolayca verilmesi, mahkemelerin şirketlerin mali durumlarını değerlendirecek uzmanlığa sahip olmaması, süreç öncesi fiktif borç-alacak ilişkilerinin yaratılması gibi çok sayıda sorun bulunmaktadır.

Geçici konkordato kararının kolayca alınması, alacaklıları kötünün iyisi seçeneği olan nihai konkordato planına ikna edilmesine zorladığı, fiilen alacaklıların borçlu şirket üzerindeki pazarlık gücü zayıflatmaktadır. Konkordato sistemindeki sorunlar her zamanki gibi yeni bir yasal düzenlemeyi tetiklemiş durumdadır. Yeni taslağın konkordato kararı almayı oldukça zorlaştırdığı görülüyor. Ancak bu da yeterli değildir.

Hileli iflas veya konkordato ilan eden kurumların yönetim kurulu üyeleri ve üst düzey yöneticilerine Türk Ceza Kanunu çerçevesinde ağır cezalar getirilmedikçe, bu sorun ortadan kalmayacaktır. Aynı şekilde hileli finansal veri ve rapor düzenlemeye de aynı yaptırımlar getirilmelidir.

Gelelim stokçular ve fiyat arttıranlar ile yapılan mücadeleye… Pazardaki hakimiyete dayalı güç ile fiyatları katı tutanlar ile mücadelenin yolu; maliyeciler ya da zabıtalar ile bu işletmeleri basmak olmamalıdır. Daha kalıcı ve doğru önlem bu işletmeleri pazarın hâkimi yapmış olan uygulamaları ve yasal düzenlemeleri kaldırmaktır.

Bu kurumlar arzı kısarak, fiyatları katı tutma yoluna giderler ise, doğru yöntem gümrük duvarları ve kanuni düzenlemeler ile korunan bu işletmeleri arz fazlası ile karşı karşıya bırakıp, ellerindeki stoku taşımayacakları hale getirmektir.

Ek döviz kaynağı sağlanmadan, piyasaya ilave TL likidite bırakmak tehlikeli bir adımdır.

Genel olarak bir ödemeler dengesi krizi, yatırımcıların yerel para birimindeki varlıkları satarak dövize dönmeleri ve hatta dövize dönmüş fonların bir bölümünü yurtdışına çıkarmaları ile başlar. Türkiye’nin 2018 yılındaki ekonomik krizi de böyle başlamıştır. Kriz her zaman olduğu gibi ilk önce YP likidite krizi daha sonra TL likidite krizine dönüşmüştür. Krizin geldiği nokta itibari ile TL faizler, enflasyon yükselmiş; TL likidite eksikliği de finansal sektör-reel sektör ile reel sektörün kendi içindeki ödeme tahsilat dengesini bozmuştur.

Ekonomi yönetimi ise reel sektörü rahatlamak amacı ile Kasım ayından başlayarak DİBS ihalelerini iptal ederek veya DİBS itfalarından daha az borçlanarak piyasaya likidite vermektedir. Bunun pratikte anlamı şudur: Piyasaya ilave TL bırakılarak hem likidite sorunu çözülmeye çalışılmakta hem de faizler düşürülmeye çalışılmaktadır.

Bu uygulamanın çok daha geniş versiyonunu 1994 Krizi öncesinde görmüş idik. Dönemin Başbakanı Prof. Dr. Tansu Çiller faizleri düşürmek için hazine ihalelerini iptal edip, oluşan kamu fon açığını PTT’nin T’sini özelleştirerek karşılama üzerine kurduğu strateji ile aşmaya çalışmış idi. Özelleştirme sürecinin Anayasa Mahkemesi tarafından iptal etmesi ile bu strateji çökmüştür. Piyasada fazla kalan TL de TCMB tarafından sterilize edilmeyince, ürken yatırımcılar dövize koşturmuştu. Piyasada döviz talebi tamamen henüz söndürülememişken, bugünkü ortamda TL likidite bırakmanın türlü riski bulunmaktadır.

Hele ki son günlerde konuşulmaya başlayan sorunlu inşaat/gayrimenkul şirketlerinin varlıklarının VDMK (varlığa dayalı menkul kıymetler) yolu ile menkul kıymetleştirilip; karşılığında TL yaratılması stratejisi oldukça riskli bir yöntemdir. Oluşan zararları parasallaştırarak yok etmeye çalışmak TL’ye olan güveni iyice düşürecektir.

Sonuç olarak kriz ve karşısında alınan önlemler bir nevi kendi sistemini yaratmıştır. Kur sepeti, faiz oranları, cari açık gibi göstergeler Eylül 2018 itibari ile iyileşirken, piyasada krizin hissedildiği diğer göstergeler olan hayat pahalılığı, işsizlik, ödeme-tahsilat dengesi, yatırım iştahsızlığı, kredi portföyünün niteliği gibi göstergelerde olumlu bir değişiklik olmamıştır.

Son olarak ilginç bir şekilde Türkiye’nin 5 yıllık CDS primi Kasım 2018 başından itibaren yükselmeye başlamıştır. Bu yükselişin nedenlerini doğru bir şekilde sorgulamamız gerekmektedir.

Daha önemlisi ise bütün dünyanın siyasi ve ekonomik havası hızla değişirken, Türkiye içinde bulunduğu krizi aşmak için debelenmekte ve çok değerli bir zaman kaybetmektedir. Eğer bu krizi aşacak ve krizin nedenlerini ortadan kaldıracak reformları yapamadığı takdirde, Türkiye Dünya rekabet endeksindeki 61. sırasını (World Economic Forum, The Global Competitiveness Report, 2018) dahi arar duruma düşecektir. Rekabetçilik endeksinde 2018 yılında 3 sıra daha düşen Türkiye’nin yeri Kolombiya, Yunanistan, Kosta Rika, Bulgaristan, Mauritus, Romanya, Slovakya’dan daha geridedir.

“Time is what we want most, but… what we use worst.” William Penn

Burak Köylüoğlu

Yeni yazılardan haberdar olun.