DuPont Grubu; son 200 yıl içinde Teflon, Lycra, Kevlar, Lucite ve en meşhuru naylon malzemelerini bulan, üreten ve pazarlayan, Amerika’yı Amerika yapan dev gruplardan biridir. DuPont’un geçmişi “Modern Kimya’nin Babası” olan Anton Lavoisier’e kadar dayanır. Bilmeyenler için şunu belirtmek gerekir. Newton fizik bilimi için ne kadar değerli ise, Lavoisier de kimya bilimi için o kadar değerlidir. Fransız Devriminden kaçarak ABD’ye yerleşen DuPont Ailesi, Lavoisier’in öğretileri ile barut sanayiciliğine başlamış ve ailenin kimya alanındaki ihtisası daha 20. yüzyılın başına kadar müthiş bir kimya sanayisinin kurulmasını sağlamıştır. Bugün DuPont’un etkisini moda sektöründen, uzay sanayine; atom ve hidrojen bombası gelişimine katkısından (diğer büyük ABD sanayicileri gibi), mutfak eşyaları sektörüne kadar görüyoruz.

Bu yazı DuPont’un hayatımıza sokmuş olduğu farklı bir alana odaklanacaktır: Return on Equity (ROE) kavramı ve Dupont Analizi.

DuPont Analizi ve ROE’nin iş dünyasına girişi, DuPont’un 1920’lerde GM Motors’da hisse alımı ile başlar. DuPont daha bu tarihlerde birbirinden bağımsız pek çok iş biriminden oluşmakta ve yönetim bu iş birimlerinin performansını ölçmek için yeni finansal metotlar aramaktadır. DuPont Analizi ve ROE, GM hisselerinin alınması sonrası geliştirilen ve bugün yaygın olarak kullanılan bir yöntem olmuştur.

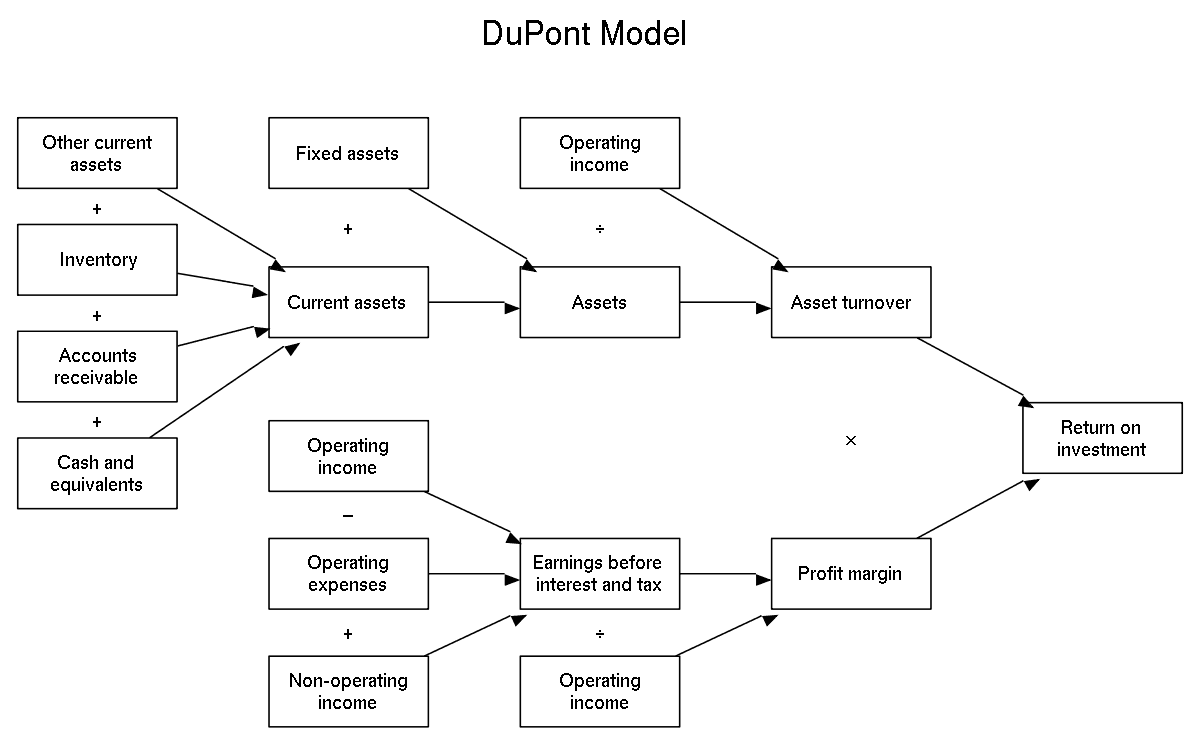

DuPont Analizi temel olarak, iş kollarının (business unit) finansal yapısını ve performansını ölçmek için belli finansal oranları beraber kullanıldığı bir yöntemdir. DuPont Analizinin en temel ve basit yöntemi olan üç adımlı DuPont Analizi aşağıdaki gibi formüle edilir:

ROE(return on equity, özvarlık karlılığı)= (vergi sonrası kar/net satışlar)*(net satışlar/toplam aktifler)*(toplam aktifler/toplam özvarlık)

Daha evrensel tanımı ile,

ROE= (net income/net sales)*(net sales/total assets)*(total assets/shareholder’s equity)

Diğer bir deyişle:

ROE= net profit margin*asset turnover*equity multiplier

Birinci adım: Satışların karlılığı (net profit margin)

İkinci adım: Aktif devir hızı (asset turnover)

Üçüncü adım: Özvarlık çarpanı (equity multiplier) ya da kaldıraç etkisi şeklindedir.

Bir yatırımcı, girişimci, yönetim kurulu üyesi veya CEO; bir şirketin, şirketler topluluğunun veya portföyündeki hisse senetlerin temsil ettiği şirketlerin performansını temel olarak; satışların karlılığı, toplam varlıkların ne kadar satış yarattığı ve finansal kaldıraç oranlarını ayrı ayrı kırarak analiz edebilir. Diğer bir deyişle, bir şirketin (veya adına ne dersek diyelim) girişimcisine olan kazancı:

-

Satışlarının karlılığına,

-

Varlıkları ile ne kadar satış ve gelir üretebildiğine,

-

Finansal olarak açabileceği kaldıraca bağlıdır.

Aslında dünyada ve Türkiye’de şirketlerin de yaptığı temel olarak budur. Tabii Türkiye’deki modeller genelde sayısal değil, “içgüdüsel” yöntemlere bağlıdır. Kurumsal şirketlerde ise, ki bunların çok azı gerçek anlamda kurumsaldır, bu tür analizler yapılır ama işin sonunda yine “içgüdüsel kararlar” alınır. Yani sonuç pek çok durumda aynı kapıya çıkar. Fark sadece güzel PowerPoint sunumları, süslü yöneticiler, pek bilen danışmanlar ve yarı İngilizce, yarı Türkçe “plaza jargonundan” ileriye gitmez. Heyhat Türkiye’deki iş kültürüne giydirmenin sonu ve sınırı yok, biz yöntem ile devam edelim.

Dupont Analizinin 5 adımlı modeli ise çok daha da detaylı ve iyi sonuç verir.

ROE= (vergi sonrası kar)/vergi öncesi kar)*(vergi öncesi kar/vergi ve finans gideri öncesi kar)*(vergi ve finans gideri öncesi kar/net satışlar)*(net satışlar/toplam aktifler)*(toplam aktifler/toplam özvarlık)

Yani,

ROE= (EAT/EBT)*(EBT/EBIT)*(EBIT/net sales)*(net sales/total assets)*(total assets/shareholder’s equity)

Aynı sonuca bu kez 5 adımda ulaşıyoruz:

Birinci adım: Vergi etkisi (tax effect)

İkinci adım: Finansal gider etkisi (financial expenses effect)

Üçüncü adım: Faaliyet kar oranı (operating income margin)

Dördüncü adım: Aktif devir hızı (asset turnover)

Beşinci adım: Özvarlık çarpanı (equity multiplier)

Bu yöntem özellikle vergi ve finans giderlerinin etkisini parçalayarak analizi kolaylaştırır. Özellikle Türkiye gibi zayıf yerel para birimine (soft currency) sahip olan ülkelerde, finansal giderlere mutlaka net kambiyo kar/zarar faktörü de eklenmelidir.

Gerçekten de, bir kurum yatırımcısına temelde beş ana faktörde başarılı olduğu takdirde yüksek getiriler sağlayabilir: Vergi yönetimi, finansal giderlerin yönetimi, faaliyet yönetimi, varlıkların yönetimi ve finansal kaldıracın yönetimi.

Modelin zayıf taraflarına gelir isek, model dönemsellik etkisinden doğrudan etkilenir. Bu neden ile veriden dönemsellik etkisini ayırmak gerekir. Modelin bir diğer zayıflığı da dikkat edilirse doğrudan muhasebe verisine bağlı olmasıdır. Türkiye’de UFRS (IFRS) verileri üzerinde dahi acımasızca oynanır. Bunun en güzel örnekleri sermaye ve borçlanma piyasalarında işlem gören şirketlerin hal ve durumunda gözlenebilir. Eğer somut örnek isterseniz son haftalarda basına kadar yansımış olan özel sektör tahvil piyasasında yazılan, çizilen örnekler artık saklanamayacak boyuta gelmiş vakalara bakabilirsiniz. Bu örnekler bağımsız denetimin, UFRS uygulamalarının ve kamu denetiminin yapısını da açıkça ortaya koyması anlamında değerlidir. Ya bu örnekler bazında finansal analiz ve kredi değerlendirmesi yapan bankalara ne demeli? Ne yazık ki bu örneklere kredi tahsis etmiş olan bankalar, Excel ve ithal şablonlar üzerinden kredi tahsis etmiş oldukları anlaşılıyor.

Modelin bir başka zayıflığı ise, kıyaslama yapmak için kurumlar ve sektörler açısından ortada fazla örnek olmamasıdır. Olan veriler ise farklı muhasebe uygulamaları ve yorumları ile modelde elma ve armutlar üretirler. Ancak bir kurumun tarihsel verilerini sırası ile değerlendirmede bu model iyi sonuç verir.

Modelin bir başka zayıf noktası ise, toplam varlıkları ve özvarlıkları defter değeri (book value) üzerinden almasıdır. Bu zayıflık da, modeli farklı verilerle senaryolar oluşturarak aşılabilir.

Modelin en çok eleştirdiğim noktası ise, modelin içinde nakit akış verisinin (cash flow) yer almamasıdır. Hiçbir analizde; nakit akış yöntemlerini veya bilanço/gelir tablosuna dayalı finansal oran analizlerine bağlı modelleri tek başına kullanmamak gerekir. Benim tercihim her zaman firma ve sektör etkisi gözetilerek oluşturulmuş karma/hibrit modellerdir.

Özet ile DuPont Analizi her zaman göz ucu ile bakılması gereken klasik ama değerli analiz yöntemlerinden biridir. Her zaman bu modeli, çok daha geniş tasarlanmış bir modelin bir parçası olarak ele almayı tercih etmişimdir.

Her zaman finansal analiz yöntemlerini ve finansal yönetimi sonu olmayan ve oldukça keyifli bir akademik bir alan olarak değerlendiriyorum.

Burak Köylüoğlu

Yeni yazılardan haberdar olun.